Arus perbankan di Indonesia dalam kurun waktu lebih dari satu dasawarsa terakhir ini terbilang sangat

mengesankan. Hadirnya berbagai lembaga keuangan maupun non-keuangan yang beredar di publik seakan menjadi “sorotan”

dalam krisis global dunia sebab

perbankan Indonesia digandrungi menjadi salah satu penolong ataupun alasan

mengapa Indonesia tidak terlalu terkena dampak akan krisis global yang membuat

ekonomi dunia seakan collapse di

Amerika Serikat serta Uni Eropa.

Namun,

sudahkah kita mengetahui konsep dasar akan pengenalan Perbankan Indonesia? Berikut

saya tuangkan sebuah tulisan mengenai “Kerangka Pengenalan Konsep Dasar Perbankan

Indonesia” dimana ilmu berharga ini saya dapatkan dari dosen saya DR. Budi

Hermana.

Pengenalan Perbankan di Indonesia

Bank merupakan salah satu lembaga keuangan yang berperan penting dalam perekonomian di Indonesia. Menurut Undang-Undang No.10 tahun 1998, Bank merupakan lembaga perantara keuangan, dimana bank bertugas untuk menghimpun dana dari masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak. Dari pengertian diatas dapat disimpulkan bahwa peran bank adalah suatu lembaga yang berperan sebagai perantara keuangan (financial intermediary) antara pihak – pihak yang memiliki kelebihan dana (surplus of funds) dengan pihak – pihak yang memerlukan dana (deficit of funds). Perbankan di Indonesia berfungsi sebagai penghimpun dan penyalur dana masyarakat, serta bertujuan untuk menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan pembangunan dan hasil-hasilnya, pertumbuhan ekonomi dan stabilitas nasional, kearah peningkatan taraf hidup rakyat banyak. Perbankan memiliki kedudukan yang startegis, yakni sebagai penunjang kelancaran sistem pembayaran, pelaksanaan kebijakan moneter dan pencapaian stabilitas sistem keuangan, sehingga diperlukan perbankan yang sehat, transparan dan dapat dipertanggungjawabkan (Bank Indonesia, 2012)

Pengenalan Perbankan di Indonesia

Bank merupakan salah satu lembaga keuangan yang berperan penting dalam perekonomian di Indonesia. Menurut Undang-Undang No.10 tahun 1998, Bank merupakan lembaga perantara keuangan, dimana bank bertugas untuk menghimpun dana dari masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak. Dari pengertian diatas dapat disimpulkan bahwa peran bank adalah suatu lembaga yang berperan sebagai perantara keuangan (financial intermediary) antara pihak – pihak yang memiliki kelebihan dana (surplus of funds) dengan pihak – pihak yang memerlukan dana (deficit of funds). Perbankan di Indonesia berfungsi sebagai penghimpun dan penyalur dana masyarakat, serta bertujuan untuk menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan pembangunan dan hasil-hasilnya, pertumbuhan ekonomi dan stabilitas nasional, kearah peningkatan taraf hidup rakyat banyak. Perbankan memiliki kedudukan yang startegis, yakni sebagai penunjang kelancaran sistem pembayaran, pelaksanaan kebijakan moneter dan pencapaian stabilitas sistem keuangan, sehingga diperlukan perbankan yang sehat, transparan dan dapat dipertanggungjawabkan (Bank Indonesia, 2012)

Layaknya

sebuah bagian laporan keuangan yakni neraca, Bank diibaratkan seperti neraca. Sebab,

dalam aktivitasnya bank membutuhkan sinergi kerjanya “Tangan Kanan” maupun “Tangan Kiri”. Maksud saya, tangan kanan

disini merupakan aktivitas pembiayaan (Financing) yakni pihak yang kelebihan

dana sedangkan tangan kiri disini merupakan aktivitas investasi (Investing)

yakni pihak yang membutuhkan dana.

Pihak yang kelebihan dana atau sering disebut pihak ke

tiga dapat menyimpan dananya dalam bentuk giro, deposito, tabungan, atau bentuk

lain yang dipersamakan dengan itu. Simpanan dana pihak yang kelebihan atau

surplus dana disebut Dana Pihak Ketiga (DPK). Sementara pihak yang membutuhkan

dana, seakan

menjadi “mak comblang” bank akan

menyalurkan dana pihak ketiga kepada pihak-pihak tersebut.

Lalu

munculah pertanyaan, Apakah kegiatan bank menjadi “mak comblang” sudah cukup dalam memberikan kontribusi profit

terhadap bank itu sendiri?

Jawabannya,

bukan hanya sekedar menjadi “mak comblang”, bank disini pun memanfaatkan jasa “mak

comblangnya” tersebut untuk dapat diuangkan kembali menjadi keuntungan bagi bank

itu sendiri yakni dengan Aktivitas

penyaluran kredit. Aktivitas penyaluran kredit merupakan kegiatan utama dalam aktivitas perbankan. Pada

aktivitas penyaluran kredit, bank memiliki tujuan untuk memperoleh laba, laba

tersebut dihasilkan dari selisih antara bunga yang dihasilkan dari dana yang

dipinjamkan kepada pihak yang membutuhkan dengan bunga yang bank berikan kepada

pihak ketiga atau pihak surplus dana.

Oleh

karena itu, Pada sisi pihak

yang membutuhkan dana, bank memiliki peranan penting. Salah satunya membangun

kegiatan usaha yang dijalankan oleh pihak yang membutuhkan dana. Bank juga

memiliki peranan penting bagi pertumbuhan ekonomi di Indonesia, mengembankan

dunia usaha di Indonesia, dan mengurangi tingkat pengangguran ataupun

kemiskinan di Indonesia. Sebagai salah satu penopang perekonomian Indonesia,

fungsi bank sebagai perantara keuangan harus berjalan dengan baik. Jika salah

satu fungsi tidak berjalan dengan benar, maka perekonomian Indonesia juga akan

terancam. Perannya sebagai perantara keuangan tidak hanya sebagai lembaga

penyalur kredit.

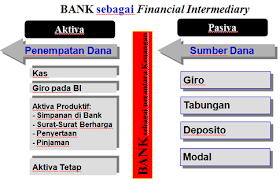

Bank sebagai Financial Intermediary

Bank sebagai Financial Intermediary

Fungsi bank yang paling utama adalah bagaimana bank

dapat memperoleh sumber dana dari surplus unit dan selanjutnya dana tersebut

dialokasikan atau disalurkan lagi ke defisit unit atau yang memerlukan

pembiayaan dari bank. Skema bank sebagai perantara keuangan atau financial

intermediary dapat dilihat pada gambar dibawah ini.

Perantara

keuangan sebenarnya tidak diperlukan pada pasar keuangan yang sempurna (perfect

financial marketing) dengan alasan bahwa pada pasar keuangan sempurna semua

transaksi cenderung tidak memerlukan biaya, surat berharga dapat dibeli pada

berbagai pecahan nilainya serta ketersediaan informasi tentang kualitas

instrument keuangan. Sebagai ilustrasi untuk transaksi tanpa melalui perantara

keuangan, si A (sebagai defisit unit) meminjam langsung ke si B (surplus unit).

Jika terjadi kesepakatan maka terjadilah transaksi pinjam meminjam secara

langsung antara si A dan si B tanpa adanya biaya transaksi, kecuali biaya bunga.

seadainya si B mengharapkan bunga dari dana yang di pinjamkannya ke si A. Si A

pun dapat meminjam dengan nilai berapa pun selama ada kesepakatan dengan si B atau

dengan kata lain pecahan nilai pinjamannya dapat bebas besarannya. Si A dan Si

B pun akhirnya melakukan transaksi secara langsung karena saling percaya atau

mengetahui informasi lengkap satu sama lain sehingga akhirnya sepakat melakukan

transaksi secara langsung atau tanpa perantara keuangan (financial

intermediary)

Namun

apakah semua transaksi di masyarakat dapat dilakukan secara langsung dan

bersifat individual seperti ilustrasi di atas? Si A dan Si B melakukan

transaksi karena sudah mengetahui informasi antar mereka berdua. Bagaimana kalo

si A secara sembarang meminjam dari orang lain yang tidak mengetahui persis

tentang si A? apakah orang lain tersebut mau meminjamkan uangnya? Jadi

perantara keuangan tetap muncul dan mempunyai peran dalam transaksi antara

defisit unit dan surplus unit. Peran perantara keuangan pun akhirnya bersifat formal dan bisnis. Dengan demikian,

perantara keuangan memberikan kepastian ketika ada masalah atau wan prestasi

dalam transaksi, akumulasi dana transaksi yang lebih besar karena jumlah orang

yang terlibat menjadi lebih banyak , transfer resiko dari surplus unit ketika

defisit unit wan prestasi atau tidak melunasi pinjamannya serta perantara

keuangan sanggup menyediakan informasi yang cukup kepada pihak yang

bertransaksi. Namun, salah satu tantangannya adalah bagaimana perantara

keuangan tersebut mengelola dana yang sebenarnya merupakan transisi dari dana

yang tadinya dimiliki oleh surplus unit menjadi dana yang disalurkan kembali

oleh bank ke defisit unit

Setelah,

kita mengetahui akan kegiatan yang dilakukan bank. Berikut informasi mengenai sumber

dana bank dimana digunakan oleh bank dalam melancarkan segala aktivitas

ekonominya.

Sumber

Dana Bank

Setelah,

kita mengetahui akan berbagai kegiatan yang dilakukan bank. Berikut informasi mengenal

berbagai jenis sumber dana bank dimana digunakan oleh bank dalam melancarkan

segala aktivitas ekonominya.

1. Simpanan

adalah dana yang dipercayakan oleh masyarakat kepada bank berdasarkan

perjanjian penyimpanan dana dalam bentuk giro, deposito, sertifikat deposito,

tabungan dan atau bentuk lainnya yang dipersamakan dengan itu. Produk utama

simpanan tersebut merupakan sumber dana yang paling utama dan menjadi bagian

terbesar dalam sturuktur sumber dana bank. Pengertian dari produk utama

simpanan tersebut adalah sebagai berikut.

2. Giro

adalah simpanan yang penarikannya dapat dilakukan setiap saat dengan

menggunakan cek, bilyet giro, sarana perintah pembayaran lainnya atau dengan

pemindahbukuan

3. Deposito

adalah simpanan yang penarikannya hanya dapat dilakukan pada waktu tertentu

berdasarkan perjanjian nasabah penyimpan dengan bank

4. Sertifikat

deposito adalah simpanan dalam bentuk deposito yang sertifikat bukti

penyimpanannya dapat dipindahtangankan

5. Tabungan

adalah simpanan yang penarikannya hanya dapat dilakukan menurut syarat tertentu

yang disepakati, tetapi tidak dapat ditarik dengan cek, bilyet giro dan atau

alat lainnya yang dipersamakan dengan itu

Selain

produk utama simpanan tersebut, bank juga dapat memobilisasi dana yang

diperoleh dari masyarakat dengan menerbitkan surat berharga. Surat berharga

adalah surat pengakuan utang, wesel, saham obligasi, sekuritas kredit atau

setiap derivatifnya atau kepentingan lain atau suatu kewajiban dari penerbit

dalam bentuk yang lazim diperdagangkan dalam pasar modal dan pasar uang.

Sekarang,

kita telah mengetahui akan berbagai produk-produk jasa yang ditawarkan di bank.

Namun untuk dapat lebih memahami akan fungsi, proses dll produk-produk jasa

tersebut. Berikut saya berikan salah satu contoh produk yang ditawarkan bank

yakni giro (kliring).

Pengertian Kliring

Di dalam dunia perbankan terdapat istilah kliring yang sering kali kita dengar. Ketika seseorang mentrasfer uang dari satu rekening bank ke rekening bank yang berbeda, misalnya dari bank BCA ke bank Mandiri dan sebaliknya maka terjadilah proses kliring.

Di dalam dunia perbankan terdapat istilah kliring yang sering kali kita dengar. Ketika seseorang mentrasfer uang dari satu rekening bank ke rekening bank yang berbeda, misalnya dari bank BCA ke bank Mandiri dan sebaliknya maka terjadilah proses kliring.

Kliring

dibutuhkan untuk mempercepat penyelesaian transaksi perdagangan yang

membutuhkan perlengkapan aset transaksi. Hal yang paling mudah dipahami dalam

kliring adalah kesepakatan antar lembaga keuangan mengenai hutang piutang dalam

suatu transaksi keuangan. Kliring melibatkan manajemen dari paska perdagangan,

pra penyelesaian eksposur kredit, untuk memastikan bahwa transaksi dagang

terselesaikan sesuai dengan aturan pasar, walaupun pembeli maupun penjual

menjadi tidak mampu melaksanakan penyelesaian kesepakatannya. Yang termasuk

dalam proses kliring antara lain pelaporan / pemantauan, marjin risiko, netting

transaksi dagang menjadi posisi tunggal, penanganan perpajakan dan penanganan

kegagalan.

Secara

umum kliring melibatkan lembaga keuangan yang memiliki permodalan yang kuat

yang dikenal dengan sebutan Mitra Pengimbang Sentral (MPS) atau dalam istilah

asingnya dikenal dengan central counterparty. MPS ini menjadi pihak dalam

setiap transaksi yang terjadi baik sebagai penjual maupun sebagai pembeli.

Dalam hal terjadinya kegagalan penyelesaian atas suatu transaksi maka pelaku

pasar menanggung suatu risiko kredit yang distandarisasi dari MPS .

Jenis-jenis

kliring

Kliring

ada tiga jenis, yakni antara lain:

1. Kliring umum adalah sarana

perhitungan warkat-warkat antar

bank yang pelaksanaannya diatur

oleh BI.

2. Kliring lokal adalah sarana

perhitungan warkat-warkat antar

bank yang berada

dalam suatu wilayah

kliring (wilayah yang

ditentukan).

3. Kliring antar

cabang adalah sarana perhitungan warkat

antar kantor cabang

suatu bank peserta

yang biasanya berada

dalam satu wilayah

kota. KLiring ini

dilakukan dengan cara

mengumpulkan seluruh perhitungan

dari sauatu kantor

cabang untuk kantor

cabang lainnya yang

bersangkutan pada kantor

induk yang bersangkutan.

Proses

Kliring

Berikut

sistematika bagaimana proses kliring umum yang dilakukan oleh nasabah dengan

mentransfer ke bank lain.

Saya

akan menjelaskan proses kliring ketika seseorang melakukan transfer antar bank,

yang mana biasanya proses ini memakan waktu yang tidak sebentar jika

menggunakan sistem kliring. Proses tersebut sebagai berikut:

- Nasabah mengisi form pengiriman

dana dengan metode kliring pada bank dimana ia memiliki rekening misalnya

bank A. Dalam form tersebut, dicantumkan pula bank lain yang dituju

termasuk nomor rekening dan nama pemiliknya, misalnya bank X.

- Bank A kemudian memproses data

administratif tersebut, mengurangi saldo rekening pengirim dan mengajukan

permintaan kliring ke bank X pada Bank Indonesia sebagai bank sentral

pengatur kliring.

- Bank Indonesia kemudian memproses

data tersebut dan “memerintahkan” bank X menambahkan saldo kepada nomer

rekening yang dituju.

- Saldo rekening nasabah yang dituju

di bank X akan bertambah.

Proses

kliring ketika seseorang mencairkan cek

Kliring

terjadi ketika seseorang mencairkan cek dari bank lain, baik dalam maupun luar

negeri. Prosesnya adalah sebagai berikut:

- Nasabah membawa cek dan mengisi

formulir pencairan cek di Bank A, sedangkan cek diterbitkan Bank B.

- Bank akan memproses dan melakukan

kliring terhadap cek tersebut. Cek dan bukti administratif lainnya akan

diajukan ke Bank Indonesia.

- Bank Indonesia akan memeriksa

dokumen dan meneruskan kliring tersebut kepada bank penerbit cek (bank B).

- Bank penerbit cek memberikan

persetujuan dan validasi bahwa cek tersebut sah dan dananya ada.

- Bank Indonesia akan meneruskan hal

diatas kepada bank A yang dapat segera mencairkan dana nasabah dalam

bentuk tunai atau saldo rekening sesuai keinginan nasabah.

Jadi

pada intinya kliring adalah mempercepat transaksi keuangan supaya tidak terjadi

keterlambatan penyelesaian pembayaran dalam suatu transaksi. Kliring juga dapat

dikatakan sebagai transaksi utang piutang antar bank.

Demikianlah,

Tulisan ini saya buat yang InsyaAllah dapat memberikan pengetahuan baru lagi bagi

kita semua akan “Kerangka Pengenalan Konsep Dasar Perbankan Indonesia”. Semoga Bermanfaat.

Sumber Referensi :

Hermana Budi dan Margianti E.S (2011).Manajemen Dana Bank : Prinsip dan Regulasi di Indonesia. Depok : Penerbit Gunadarma